Обязательные пенсионные взносы (ОПВ)

Граждане Республики Казахстан, а также иностранцы и лица без гражданства, постоянно проживающие на территории РК, имеют право на пенсионное обеспечение в порядке, установленном законодательством РК. Правовые и социальные основы пенсионного обеспечения определяет Закон РК «О пенсионном обеспечении в Республике Казахстан» от 21 июня 2013 года № 105-V (далее – Закон).

Сроки исчисления, удержания и перечисления обязательных пенсионных взносов в единый накопительный пенсионный фонд регламентируются вышеуказанным законом и его подзаконными актами. Одним из них являются «Правила и сроки исчисления, удержания (начисления) и перечисления обязательных пенсионных взносов, обязательных профессиональных пенсионных взносов в единый накопительный пенсионный фонд», утвержденные ППРК от 18 октября 2013 года № 1116 (далее – Правила).

Вкладчиком обязательных пенсионных взносов является физическое лицо. Каждый налогоплательщик, осуществляющий деятельность в Республике Казахстан, подлежит учету в качестве агента, обязанного исчислять и удерживать ОПВ из доходов наемных работников.

Доход работника – это любые расходы, признанные работодателем в бухгалтерском учете в связи с наличием трудовых отношений (т.е. основанных на индивидуальном трудовом договоре).

В Правилах (пункт 6 главы 2) указан перечень выплат и доходов, с которых не удерживаются пенсионные взносы.

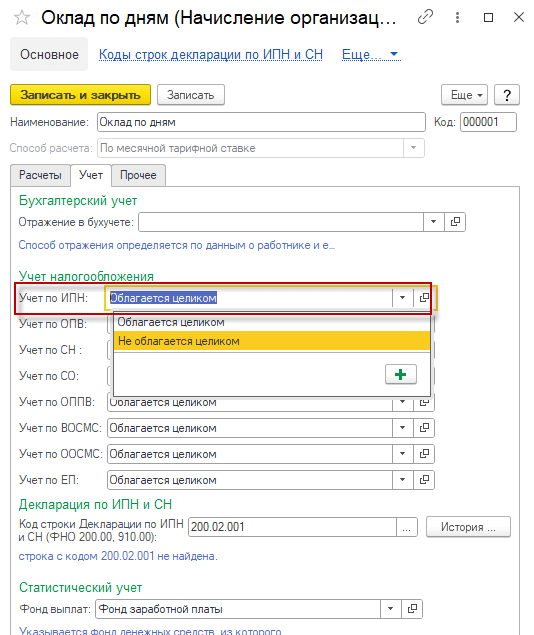

В конфигурации «Бухгалтерия 8 для Казахстана», ред. 3.0 для видов начисления необходимо настроить порядок удержания с них обязательных пенсионных взносов.

Настройка выполняется в плане видов расчетов «Начисления организаций». Данный план видов расчета доступен в разделе «Зарплата» – «Справочники и настройки».

Для настройки обязательных пенсионных взносов для вида начисления необходимо открыть карточку настраиваемого начисления.

На вкладке «Учет» в разделе «Учет налогообложения» в строке «Учет по ОПВ» выбирается один из вариантов: либо «Облагается целиком», либо «Не облагается целиком».

В пункте 1 статьи 25 закона установлена ставка, по которой происходит исчисление ОПВ, – 10 % от ежемесячного дохода работника, принимаемого для исчисления пенсионных взносов. При расчете взносов необходимо контролировать верхний и нижний предел дохода, принимаемого для объекта исчисления ОПВ. Такой доход не должен превышать 50-кратный минимальный размер заработной платы, при этом максимальный совокупный годовой доход, принимаемый для исчисления обязательных пенсионных взносов, не должен превышать двенадцать размеров 50-кратного минимального размера заработной платы.

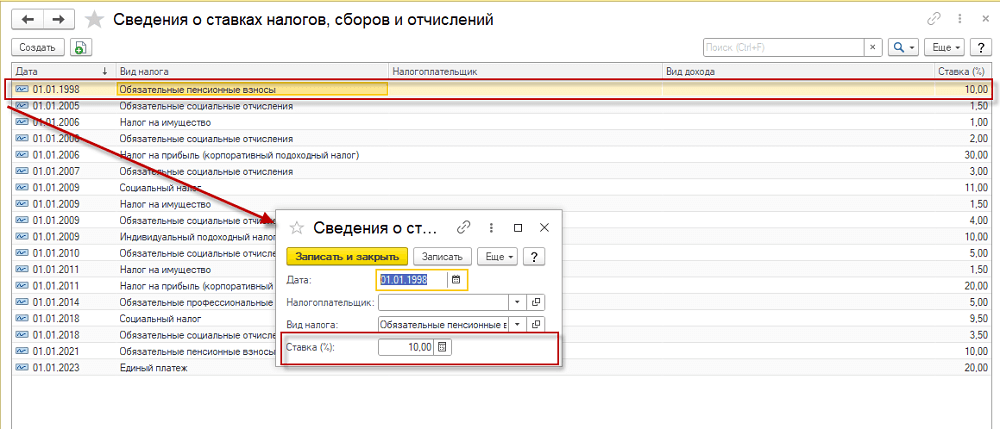

В конфигурации «Бухгалтерия 8 для Казахстана», ред. 3.0 ставка для расчета обязательных пенсионных взносов указывается в регистре сведений «Сведения о ставках налогов, сборов и отчислений» (раздел «Предприятие» – Налоги). Если ставка не меняется, то вводить новые данные в регистр не нужно. При расчете суммы взноса программа будет использовать последнее введенное значение.

Пользователь не настраивает суммы и пределы по доходам для соблюдения установленных ограничений. Программа выполняет такие проверки самостоятельно и рассчитывает сумму взносов с учетом данных пределов.

В соответствии со статьей 24 закона от уплаты обязательных пенсионных взносов освобождаются:

физические лица, достигшие пенсионного возраста в соответствии с пунктом 1 статьи 11 настоящего закона;

физические лица, имеющие инвалидность первой и второй групп, если инвалидность установлена бессрочно. Уплата обязательных пенсионных взносов в единый накопительный пенсионный фонд осуществляется по заявлению лиц, указанных в настоящем подпункте;

военнослужащие (кроме военнослужащих срочной службы), сотрудники специальных государственных и правоохранительных органов, государственной фельдъегерской службы, а также лица, права которых иметь специальные звания, классные чины и носить форменную одежду упразднены с 1 января 2012 года, и лица, медицинские должности которых сокращены в органах внутренних дел Республики Казахстан с 1 июля 2022 года и 1 января 2023 года, имевшие на момент сокращения должности выслугу лет не менее двенадцати лет и шести месяцев непрерывной воинской службы, службы в специальных государственных и правоохранительных органах, государственной фельдъегерской службе, при условии продолжения ими работы в медицинских организациях, расположенных в следственных изоляторах и учреждениях уголовно-исполнительной (пенитенциарной) системы;

получатели пенсионных выплат за выслугу лет;

физические лица, работающие по трудовому договору, получающие доходы по договорам гражданско-правового характера, предметом которых является выполнение работ (оказание услуг), заключенным с физическими лицами, не являющимися налоговыми агентами.

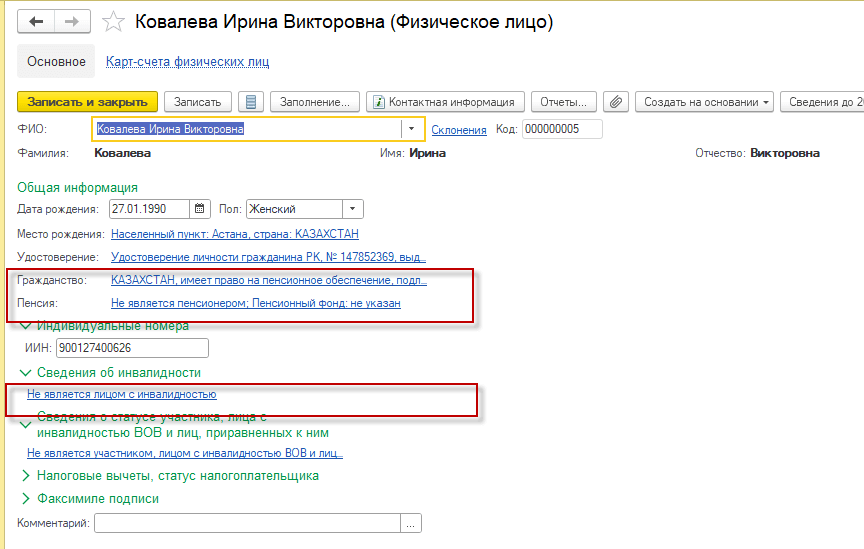

В конфигурации освобождение от уплаты пенсионных взносов для физического лица устанавливается в карточке физического лица.

Справочник «Физические лица» доступен в разделе «Кадровый учет» – Справочники и настройки.

На закладке «Общее» для лица указывается – является ли он пенсионером, либо относится к категории «инвалид». В данных о гражданстве указывается – имеет ли право такое лицо на пенсионное обеспечение.

На основании указанных данных программа производит либо не производит расчет обязательных пенсионных взносов по таким лицам.

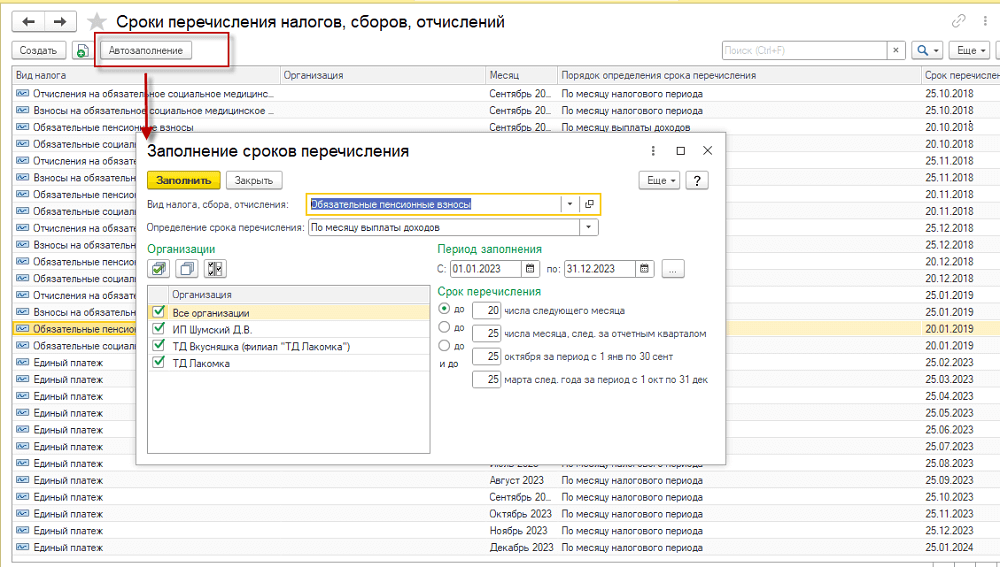

Срок перечисления обязательных пенсионных взносов для юридических лиц и индивидуальных предпринимателей, выплаченных работникам, составляет не позднее 25 числа месяца, следующего за месяцем выплаты доходов.

В конфигурации заполнить сроки перечисления ОПВ можно в регистре сведений «Сроки перечисления налогов, сборов, отчислений». Данные заполняются системой автоматически.

Индивидуальный подоходный налог (ИПН)

Порядок исчисления, удержания и перечисления ИПН в бюджет определяется в соответствии с положениями раздела 8 Налогового кодекса РК.

Плательщиками индивидуального подоходного налога являются физические лица, доход работника является доходом, облагаемым у источника выплаты. Таким образом, работодатель является налоговым агентом, на которого государство, в соответствии с Налоговым кодексом, возлагает обязательство по исчислению, удержанию и перечислению налогов, удерживаемых у источника выплаты.

Налоговый агент несет те же обязанности, что и налогоплательщик, а также обязан своевременно и в полном объеме исполнять налоговые обязательства.

К доходам работника, подлежащим налогообложению, относятся следующие доходы от работодателя:

деньги, подлежащие передаче работодателем работнику, в наличной или безналичной форме в связи с наличием трудовых отношений;

доходы в натуральной форме – стоимость товаров и иного имущества, передаваемых работнику в собственность, выполнение работодателем работ и услуг в пользу работника, оплата стоимости товара, работ, услуг работнику или третьим лицам;

доходы в виде материальной выгоды – списание работодателем суммы долга или обязательства с работника, расходы работодателя по уплате страховых премий по договорам страхования работников и т.д.

Облагаемый доход работника рассчитывается по формуле:

Облагаемый доход работника = сумма дохода, подлежащего обложению у источника выплаты – корректировки (статья 341 НК РК) – налоговые вычеты (статья 342 НК РК)

Если при расчете сумма облагаемого дохода составила отрицательное значение, то такая сумма признается превышением налоговых вычетов. Сумма превышения может быть перенесена и предоставлена лицу в последующие месяцы за счет облагаемого дохода в данных налоговых периодах. Перенос разрешен в течение календарного года.

В конфигурации «Бухгалтерия 8 для Казахстана», ред. 3.0 для видов начисления, по аналогии с обязательными пенсионными взносами, необходимо настроить порядок удержания с них индивидуального подоходного налога.

Настройка выполняется в плане видов расчетов «Начисления организаций», который доступен в разделе «Зарплата» – Справочники и настройки.

Настройки по удержанию ИПН выполняются в карточке начислений. На закладке «Учет» в разделе «Учет налогообложения» в строке «Учет по ИПН» выбирается один из вариантов: либо «Облагается целиком», либо «Не облагается целиком».

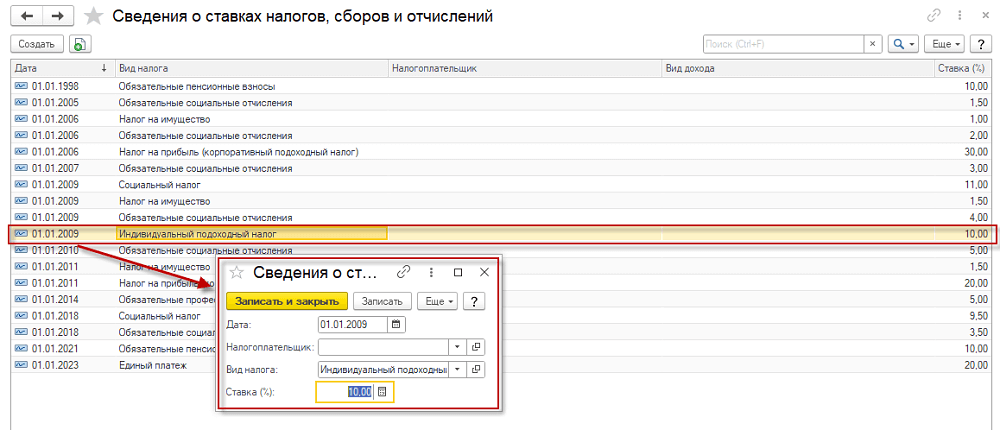

Доходы работника облагаются индивидуальным подоходным налогом по ставке 10 %.

В конфигурации «Бухгалтерия 8 для Казахстана», ред. 3.0 ставка устанавливается в регистре сведений «Сведения о ставках налогов, сборов и отчислений» (раздел «Предприятие» – Налоги). Если ставка ИПН не меняется, то вводить новые данные в регистр не нужно. При расчете суммы налога программа будет использовать последнее введенное значение.

При исчислении ИПН лицо имеет право на применение налоговых вычетов (при наличии оснований на их применение):

- Вычет по ОПВ;

- Вычет по взносам на ОСМС;

- Вычет по пенсионным выплатам и договорам накопительного страхования;

- Стандартные налоговые вычеты:

- ежемесячный вычет в размере 14 МРП;

- 882 МРП определенным категориям граждан (инвалиды, участники ВОВ);

- 882 МРП определенным категориям граждан (родители, попечители детей-инвалидов).

- Прочие налоговые вычеты:

- вычет по добровольным пенсионным взносам;

- вычет на медицину;

- вычет по вознаграждениям.

Налоговый вычет в виде обязательных пенсионных взносов в конфигурации предоставляется физическим лицам «по умолчанию» без дополнительных настроек и ввода данных. Данный вычет предоставляется тем лицам, которые являются плательщиками ОПВ.

Для назначения лицам иных видов налоговых вычетов предназначен специализированный документ «Заявление на предоставление вычетов ИПН».

Подробно функционал по назначению, изменению и прекращению предоставления вычетов по ИПН описан в статье «Заявление на предоставление вычета по ИПН в конфигурации «1С:Бухгалтерия 8 для Казахстана», ред. 3.0.

Налоговый агент осуществляет перечисление индивидуального подоходного налога по выплаченным доходам не позднее 25 календарных дней после окончания месяца, в котором была осуществлена выплата дохода.