В настоящем материале рассмотрим порядок обложения ИПН и социальным налогом, порядок исчисления социальных платежей в конфигурации «Бухгалтерия для Казахстана», ред. 3.0 с применением корректировки 90 % при доходе работника менее 25-кратного МРП:

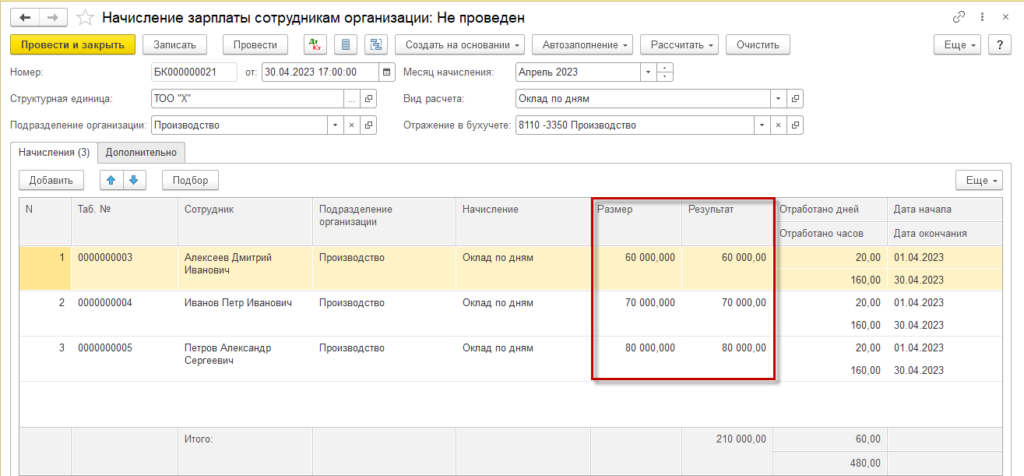

- 60 000 тенге;

- 70 000 тенге;

- 80 000 тенге.

Начисление заработной платы работнику в конфигурации «Бухгалтерия для Казахстана», ред. 3.0 осуществляется посредством документа «Начисление зарплаты сотрудникам организаций» (раздел «Зарплата» → «Зарплата» → «Начисления зарплаты сотрудникам организаций» → откроется журнал документов, в котором необходимо создать новый документ):

ОПВ, ВОСМС

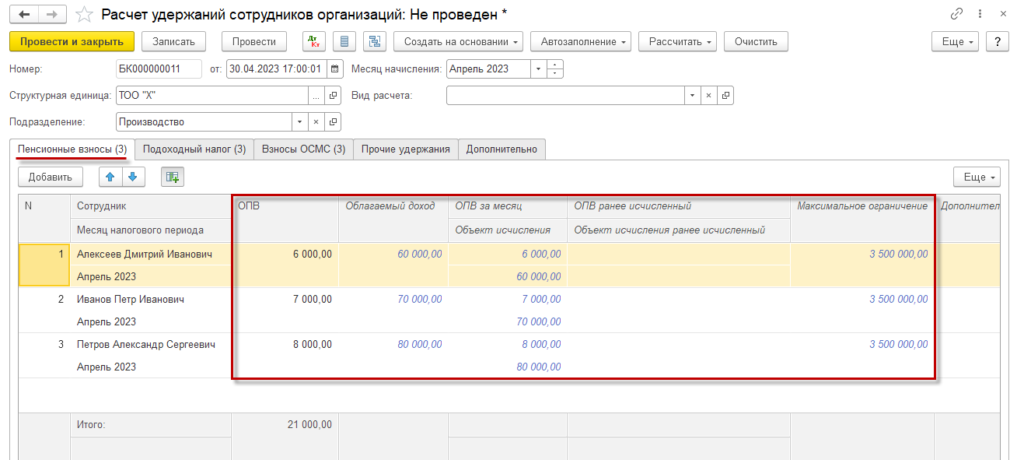

В соответствии с п. 6 ст. 24 Закона РК «О пенсионном обеспечении в РК» в доход для исчисления ОПВ, ОППВ включаются все виды оплаты труда в денежном выражении и иные доходы.

Согласно п. 1 ст. 25 Закона РК «О пенсионном обеспечении в РК» ОПВ, подлежащие уплате в ЕНПФ, устанавливаются в размере 10 % от ежемесячного дохода, принимаемого для исчисления ОПВ.

При этом ежемесячный доход, принимаемый для исчисления ОПВ, не должен превышать 50-кратный размер МЗП, установленный на соответствующий финансовый год законом о республиканском бюджете.

При этом максимальный совокупный годовой доход, принимаемый для исчисления ОПВ, не должен превышать 12 размеров 50-кратного размера МЗП, установленного на соответствующий финансовый год законом о республиканском бюджете.

Таким образом, с начисленного дохода работника:

- 60 000 тенге – ОПВ 10 % составляет 6 000 тенге;

- 70 000 тенге – ОПВ 10 % составляет 7 000 тенге;

- 80 000 тенге – ОПВ 10 % составляет 8 000 тенге.

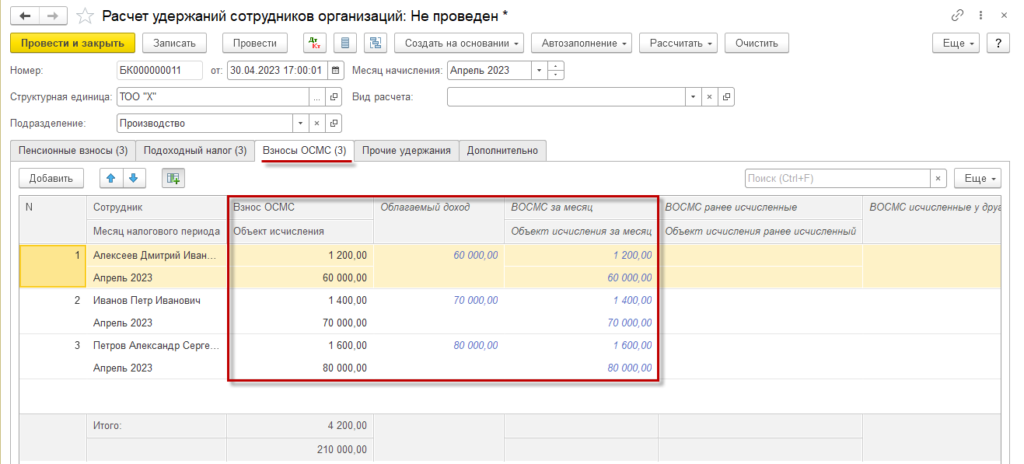

В конфигурации «Бухгалтерия для Казахстана», ред. 3.0 исчисление ОПВ и ВОСМС с дохода работника осуществляется посредством документа «Расчеты удержаний сотрудников организаций» на вкладках «Пенсионные взносы» и «Взносы ОСМС» (раздел «Зарплата» → «Зарплата» → «Расчеты удержаний сотрудников организаций» → откроется журнал документов, в котором необходимо создать новый документ):

ИПН у источника выплаты

В соответствии с положениями пп. 1) ст. 321 Налогового кодекса РК в годовой доход физического лица включаются все виды его доходов, в т.ч. доход работника.

Согласно положениям п. 1 ст. 322 Налогового кодекса РК доходами работника, подлежащими налогообложению, являются следующие доходы, начисленные работодателем, являющимся налоговым агентом, и признанные, в том числе в бухгалтерском учете работодателя, в качестве расходов (затрат) в соответствии с законодательством РК о бухгалтерском учете и финансовой отчетности:

- подлежащие передаче работодателем работнику в собственность деньги в наличной и (или) безналичной формах в связи с наличием трудовых отношений;

- доходы работника в натуральной форме в соответствии со ст. 323 Налогового кодекса РК;

- доходы работника в виде материальной выгоды в соответствии со ст. 324 Налогового кодекса РК.

В соответствии с пунктом 1 статьи 353 Налогового кодекса сумма облагаемого дохода работника определяется в следующем порядке:

Сумма доходов работника, подлежащих налогообложению у источника выплаты, начисленных за налоговый период,

минус

Сумма корректировки дохода за налоговый период, предусмотренной пунктом 1 статьи 341 настоящего Кодекса,

минус

Сумма налоговых вычетов в порядке, указанном в статье 342 настоящего Кодекса.

Согласно пункту 1-1 статьи 353 Налогового кодекса сумма облагаемого дохода работника, определенная пунктом 1 настоящей статьи, уменьшается на 90 процентов, если начисленный доход работника за налоговый период не превышает 25-кратный размер МРП, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года.

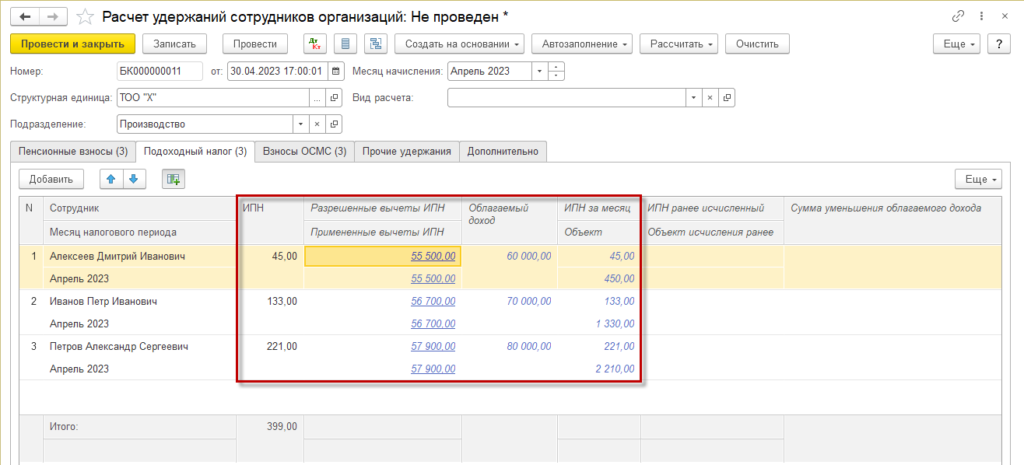

1. При заработной плате работника 60 000 тенге расчет ИПН следующий:

Начисленный доход 60 000 тенге – налоговый вычет ОПВ 6 000 тенге – налоговый вычет ВОСМС – 1 200 тенге – налоговый вычет 14 МРП 48 300 тенге = 4 500 тенге облагаемый доход в целях ИПН;

Облагаемый доход 4 500 тенге * 90 % = 4 050 тенге – корректировка 90 % согласно пп. 1-1 ст 353 Налогового кодекса РК;

Облагаемый доход 4 500 тенге – корректировка 4 050 тенге = 450 тенге – облагаемый доход работника в целях ИПН с учетом корректировки 90 %;

Облагаемый доход с учетом корректировки 450 тенге * ставка ИПН 10 % = 45 тенге – ИПН к удержанию с заработной платы работника.

2. При заработной плате работника 70 000 тенге расчет ИПН следующий:

Начисленный доход 70 000 тенге – налоговый вычет ОПВ 7 000 тенге – налоговый вычет ВОСМС 1 400 тенге – налоговый вычет 14 МРП 48 300 тенге = 13 300 тенге облагаемый доход в целях ИПН;

Облагаемый доход 13 300 тенге * 90 % = 11 970 тенге – корректировка 90 % согласно пп. 1-1 ст 353 Налогового кодекса РК;

Облагаемый доход 13 300 тенге – корректировка 11 970 тенге = 1 330 тенге – облагаемый доход работника в целях ИПН с учетом корректировки 90 %;

Облагаемый доход с учетом корректировки 1 330 тенге * ставка ИПН 10 % = 133 тенге – ИПН к удержанию с заработной платы работника.

3. При заработной плате работника 80 000 тенге расчет ИПН следующий:

Начисленный доход 80 000 тенге – налоговый вычет ОПВ 8 000 тенге – налоговый вычет ВОСМС 1 600 тенге – налоговый вычет 14 МРП 48 300 тенге = 22 100 тенге – облагаемый доход в целях ИПН;

Облагаемый доход 22 100 тенге * 90 % = 19 890 тенге – корректировка 90 % согласно пп. 1-1 ст 353 Налогового кодекса РК;

Облагаемый доход 22 100 тенге – корректировка 19 890 тенге = 2 210 тенге – облагаемый доход работника в целях ИПН с учетом корректировки 90 %;

Облагаемый доход с учетом корректировки 2 210 тенге * ставка ИПН 10 % = 221 тенге – ИПН к удержанию с заработной платы работника.

В конфигурации «Бухгалтерия для Казахстана», ред. 3.0 исчисление ИПН у источника выплаты с заработной платы работника осуществляется посредством документа «Расчеты удержаний сотрудников организаций» на вкладке «ИПН» (раздел «Зарплата» → «Зарплата» → «Расчеты удержаний сотрудников организаций» → откроется журнал документов, в котором необходимо создать новый документ):

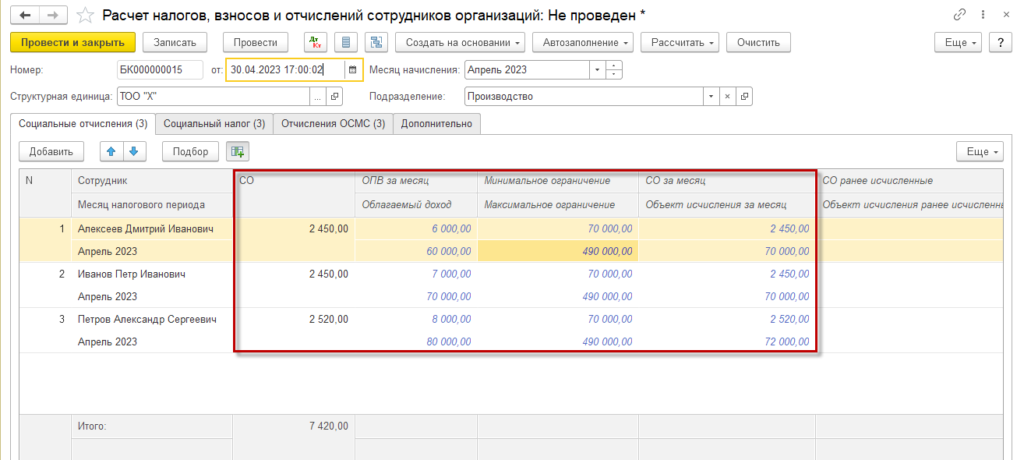

Социальные отчисления

В соответствии с положениями п. 1 ст. 14 Закона РК «Об обязательном социальном страховании» социальные отчисления, подлежащие уплате в Фонд за участников системы обязательного социального страхования, установлены в размере 3,5 % от объекта исчисления социальных отчислений.

Согласно положениям п. 1 ст. 15 Закона РК «Об обязательном социальном страховании» объектом исчисления социальных отчислений для работников являются расходы работодателя, выплачиваемые работнику в виде доходов в качестве оплаты труда, за исключением доходов, с которых не уплачиваются социальные отчисления в Фонд.

При этом, учитывая положения п. 5 ст. 15 Закона РК «Об обязательном социальном страховании», ежемесячный объект исчисления социальных отчислений от одного плательщика не должен превышать 7-кратный размер МЗП, установленный на соответствующий финансовый год законом о республиканском бюджете.

В случае если объект исчисления социальных отчислений за календарный месяц менее размера 1 МЗП, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года, то социальные отчисления исчисляются, перечисляются исходя из размера 1 МЗП.

Таким образом:

1) При начисленном доходе работника 60 000 тенге:

60 000 тенге – ОПВ 6 000 тенге = 54 000 тенге – объект исчисления социальными отчислениями, однако объект исчисления социальными отчислениями должен приниматься в размерах не менее 1 МЗП и не более 7-кратного МЗП, следовательно, т.к. 54 000 тенге менее 70 000 тенге, то в рассматриваемом случае социальные отчисления должны исчисляться с 70 000 тенге;

70 000 тенге * 3,5 % = 2 450 тенге – социальные отчисления.

2) При начисленном доходе работника 70 000 тенге:

70 000 тенге – ОПВ 7 000 тенге = 63 000 тенге – объект исчисления социальными отчислениями, т. к. данный объект исчисления менее 1 МЗП и не превышает 7-кратного МЗП, то социальные отчисления будут исчисляться с 70 000 тенге;

70 000 тенге * 3,5 % = 2 450 тенге – социальные отчисления.

3) При начисленном доходе работника 60 000 тенге:

80 000 тенге – ОПВ 8 000 тенге = 72 000 тенге – объект исчисления социальными отчислениями, т. к. данный объект исчисления более 1 МЗП и не превышает 7-кратного МЗП, то социальные отчисления будут исчисляться с 72 000 тенге;

72 000 тенге * 3,5 % = 2 520 тенге – социальные отчисления.

В конфигурации «Бухгалтерия для Казахстана», ред. 3.0 исчисление социальных отчислений с дохода работника осуществляется посредством документа «Расчеты налогов, взносов и отчислений сотрудников организаций» на вкладке «Социальные отчисления» (раздел «Зарплата» → «Зарплата» → «Расчеты налогов, взносов и отчислений сотрудников организаций» → откроется журнал документов, в котором необходимо создать новый документ):

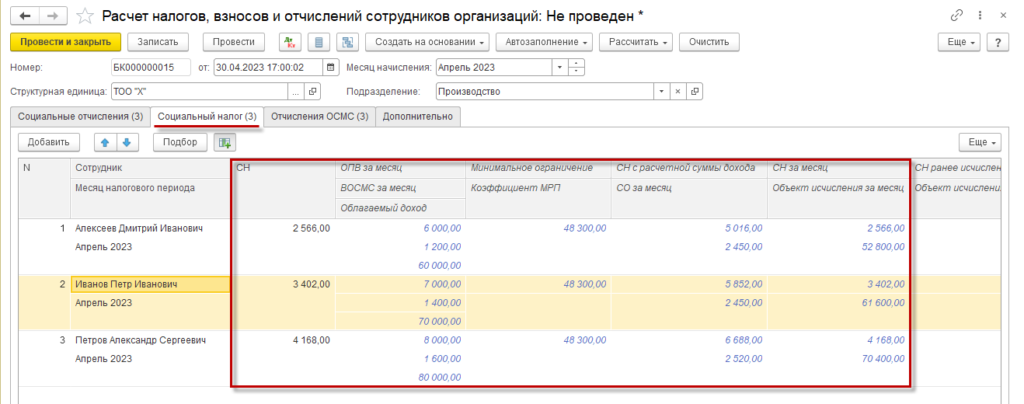

Социальный налог

Методология расчета социального налога, представленная ниже, актуальна только для юридических лиц, применяющих общеустановленный порядок налогообложения.

В соответствии с положениями пп. 1) п. 2 ст. 484 Налогового кодекса РК объектом обложения социальным налогом для плательщиков, указанных в пп. 3), 4) и 5) п. 1 ст. 482 Налогового кодекса РК, являются расходы работодателя по доходам работника, указанным в п. 1 ст. 322 Налогового кодекса РК (в том числе расходы работодателя, указанные в пп. 20), 22), 23) и 24) п. 1 ст. 644 Налогового кодекса РК).

Согласно положениям пп. 3) п. 3 ст. 484 Налогового кодекса РК из объекта обложения социальным налогом исключаются в т.ч. доходы, установленные в п. 1 ст. 341 Налогового кодекса РК, за исключением доходов, установленных в пп. 10) п. 1 ст. 341 Налогового кодекса РК, а также доходов, установленных в пп. 50) п. 1 ст. 341 Налогового кодекса РК в части доходов работников, являющихся гражданами РК.

Следует также обратить внимание, что исходя из положений п. 4 ст. 484 Налогового кодекса РК в случае, если объект налогообложения, указанный в пункте 2 настоящей статьи, определенный с учетом пункта 3 настоящей статьи, составляет за календарный месяц сумму от одного тенге до 14-кратного размера месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на первое число этого календарного месяца, то объект налогообложения определяется исходя из 14-кратного размера месячного расчетного показателя.

Учитывая положения п. 1 ст. 485 Налогового кодекса РК, социальный налог исчисляется по ставке 9,5 %.

При этом положениями п. 3 ст. 486 Налогового кодекса РК установлено, что сумма социального налога, подлежащая уплате в бюджет, определяется как разница между исчисленным социальным налогом и суммой социальных отчислений, исчисленных в соответствии с Законом РК «Об обязательном социальном страховании».

При превышении суммы исчисленных социальных отчислений в Государственный фонд социального страхования над суммой исчисленного социального налога или равенстве их сумм сумма социального налога, подлежащая уплате в бюджет, считается равной нулю.

На основании вышеизложенного:

1) При начисленном доходе работника 60 000 тенге:

60 000 тенге – ОПВ 6 000 тенге – ВОСМС 1 200 = 52 800 тенге – объект обложения социальным налогом;

52 800 тенге * 9,5 % = 5 016 тенге – исчисленный социальный налог;

5 016 тенге – социальные отчисления; 2 450 тенге = 2 566 тенге – социальный налог к уплате.

2) При начисленном доходе работника 70 000 тенге:

70 000 тенге – ОПВ 7 000 тенге – ВОСМС 1 400 = 61 600 тенге – объект обложения социальным налогом;

61 600 тенге * 9,5 % = 5 852 тенге – исчисленный социальный налог;

5 852 тенге – социальные отчисления; 2 450 тенге = 3 402 тенге – социальный налог к уплате.

3) При начисленном доходе работника 80 000 тенге:

80 000 тенге – ОПВ 8 000 тенге – ВОСМС 1 600 = 70 400 тенге – объект обложения социальным налогом;

70 400 тенге * 9,5 % = 6 688 тенге – исчисленный социальный налог;

6 688 тенге – социальные отчисления; 2 520 тенге = 4 168 тенге – социальный налог к уплате.

В конфигурации «Бухгалтерия для Казахстана», ред. 3.0 обложение социальным налогом дохода работника осуществляется посредством документа «Расчеты налогов, взносов и отчислений сотрудников организаций» на вкладке «Социальный налог» (раздел «Зарплата» → «Зарплата» → «Расчеты налогов, взносов и отчислений сотрудников организаций» → откроется журнал документов, в котором необходимо создать новый документ):

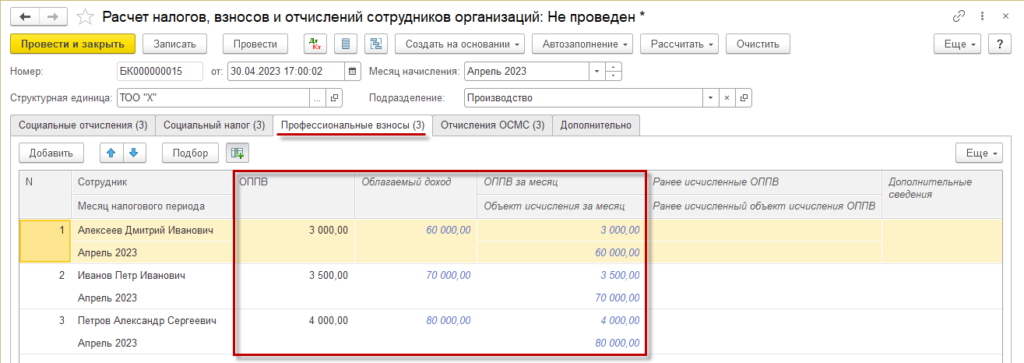

ОППВ

В соответствии с положениями п. 1 ст. 26 Закона РК «О пенсионном обеспечении в РК» ОППВ, подлежащие уплате в ЕНПФ, устанавливаются в размере 5 % от ежемесячного дохода работника, принимаемого для исчисления ОППВ.

Согласно положениям п. 2 ст. 26 Закона РК «О пенсионном обеспечении в РК» ОППВ осуществляются агентами (работодателями) за счет собственных средств в пользу работников, занятых на работах с вредными условиями труда, профессии которых предусмотрены перечнем производств, работ, профессий работников.

С начисленного дохода работника:

- 60 000 тенге – ОППВ 5 % составляет 3 000 тенге;

- 70 000 тенге – ОППВ 5 % составляет 3 500 тенге;

- 80 000 тенге – ОППВ 5 % составляет 4 000 тенге.

В конфигурации «Бухгалтерия 8 для Казахстана», ред. 3.0 исчисление ОППВ осуществляется посредством документа «Расчеты налогов, взносов и отчислений сотрудников организаций» на вкладке «Профессиональные взносы» (раздел «Зарплата» → «Зарплата» → «Расчеты налогов, взносов и отчислений сотрудников организаций» → откроется журнал документов, в котором необходимо создать новый документ):

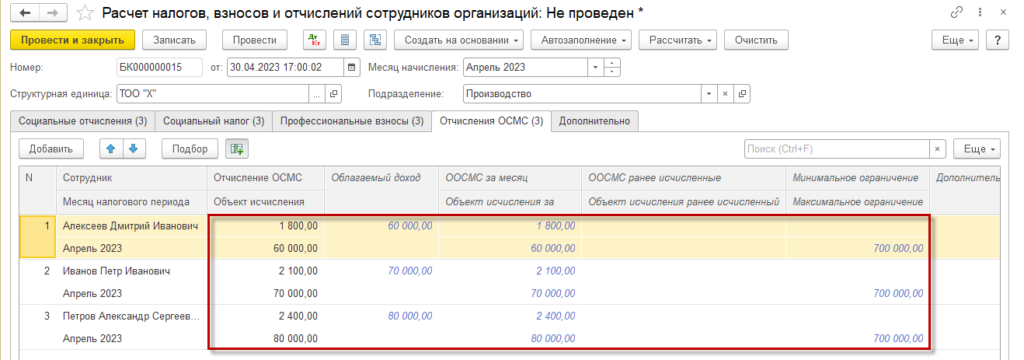

Отчисления на ОСМС

В соответствии с положениями п. 1 ст. 27 Закона РК «Об обязательном социальном медицинском страховании» отчисления работодателей, подлежащие уплате в фонд, установлены в размере 3 % от объекта исчисления отчислений.

Согласно положениям п. 2 ст. 27 Закона РК «Об обязательном социальном медицинском страховании» объектом исчисления отчислений являются расходы работодателя, выплачиваемые работнику, в том числе государственному и гражданскому служащему, в виде доходов, исчисленных в соответствии со ст. 29 Закона РК «Об обязательном социальном медицинском страховании».

Исходя из положений п. 1 ст. 29 Закона РК «Об обязательном социальном медицинском страховании», доходами работников, в том числе государственных и гражданских служащих, принимаемыми для исчисления отчислений и взносов, являются доходы, начисленные работодателями, за исключением доходов, установленных п. 4 ст. 29 Закона РК «Об обязательном социальном медицинском страховании».

При этом, учитывая положения пп. 2) п. 4 ст. 29 Закона РК «Об обязательном социальном медицинском страховании», отчисления и (или) взносы в Фонд не удерживаются с выплат и доходов, указанных в п. 1 ст. 341 Налогового кодекса РК, за исключением доходов, указанных в пп. 10), 12) и 13) п. 1 ст. 341 Налогового кодекса РК.

Также положениями п. 3 ст. 29 Закона РК «Об обязательном социальном медицинском страховании» ежемесячный объект, принимаемый для исчисления отчислений, не должен превышать 10-кратный размер МЗП, установленный на соответствующий финансовый год законом о республиканском бюджете.

Т.е. в целях исчисления отчислений на ОСМС не установлен минимальный предел объекта исчисления, установлен только максимальный объект исчисления – 10-кратный МЗП.

Таким образом:

1) При начисленном доходе работника 60 000 тенге:

60 000 тенге – объект исчисления отчислениями на ОСМС;

60 000 тенге * 3 % = 1 800 тенге – отчисления на ОСМС.

2) При начисленном доходе работника 70 000 тенге:

70 000 тенге – объект исчисления отчислениями на ОСМС;

70 000 тенге * 3 % = 2 100 тенге – отчисления на ОСМС.

3) При начисленном доходе работника 80 000 тенге:

80 000 тенге – объект исчисления отчислениями на ОСМС;

80 000 тенге * 3 % = 2 400 тенге – отчисления на ОСМС.

В конфигурации «Бухгалтерия для Казахстана», ред. 3.0 исчисление отчислений на ОСМС с дохода работника осуществляется посредством документа «Расчеты налогов, взносов и отчислений сотрудников организаций» на вкладке «Отчисления ОСМС» (раздел «Зарплата» → «Зарплата» → «Расчеты налогов, взносов и отчислений сотрудников организаций» → откроется журнал документов, в котором необходимо создать новый документ):

Налоги и социальные платежи работника по совместительству

Отличие в исчислении налогов и социальных платежей с дохода работника по основному месту работы и по совместительству в том, что согласно действующему налоговому законодательству РК налоговые вычеты, кроме вычета ОПВ, применяются только у одного работодателя.

Соответственно, на практике к доходам работника-совместителя налоговые вычеты, кроме ОПВ, не применяются, т.к. эти налоговые вычеты применяются уже к доходам по основному месту работы.

Согласно разъяснениям Министра национальной экономики РК:

«Если работник работает у нескольких работодателей и на каждом месте работы доход не превышает установленного предела в 25 МРП, то на каждом месте работы доход подлежит корректировке в размере 90 % по индивидуальному подоходному налогу».

Источник: https://dialog.egov.kz/questioncontroller/view?id=502926

Ниже рассмотрим порядок исчисления налогов и социальных платежей с дохода работника-совместителя, не превышающего 25-кратный МРП (60 000 тенге, 70 000 тенге, 80 000 тенге).

3.1 ОПВ, ОППВ

С начисленного дохода работника:

- 60 000 тенге – ОПВ 10 % 6 000 тенге, ОППВ 5 % 3 000 тенге;

- 70 000 тенге – ОПВ 10 % 7 000 тенге, ОППВ 5 % 3 500 тенге;

- 80 000 тенге – ОПВ 10 % 8 000 тенге, ОППВ 5 % 4 000 тенге.

Обращаем ваше внимание, что ОППВ осуществляются работодателем только в отношении работников, занятых на работах с вредными условиями труда, профессии которых предусмотрены перечнем производств, работ, профессий работников.

3.2 ИПН у источника выплаты

1. При заработной плате работника 60 000 тенге расчет ИПН следующий (налоговые вычеты, кроме ОПВ, ВОСМС, не применяются):

Начисленный доход 60 000 тенге – налоговый вычет ОПВ 6 000 тенге – налоговый вычет ВОСМС = 52 800 тенге – облагаемый доход в целях ИПН;

Облагаемый доход 52 800 тенге * 90 % = 47 520 тенге – корректировка 90 % согласно пп. 1-1 ст. 353 Налогового кодекса РК;

Облагаемый доход 52 800 тенге – корректировка 47 520 тенге = 5 280 тенге – облагаемый доход работника в целях ИПН с учетом корректировки 90 %;

Облагаемый доход с учетом корректировки 5 280 тенге * ставка ИПН 10 % = 528 тенге – ИПН к удержанию с заработной платы работника.

2. При заработной плате работника 70 000 тенге расчет ИПН следующий (налоговые вычеты, кроме ОПВ, ВОСМС, не применяются):

Начисленный доход 70 000 тенге – налоговый вычет ОПВ 7 000 тенге – налоговый вычет ВОСМС 1 400 = 61 600 тенге – облагаемый доход в целях ИПН;

Облагаемый доход 61 600 тенге * 90 % = 55 440 тенге – корректировка 90 % согласно пп. 1-1 ст. 353 Налогового кодекса РК;

Облагаемый доход 61 600 тенге – корректировка 55 440 тенге = 6 160 тенге – облагаемый доход работника в целях ИПН с учетом корректировки 90 %;

Облагаемый доход с учетом корректировки 6 160 тенге * ставка ИПН 10 % = 616 тенге – ИПН к удержанию с заработной платы работника.

3. При заработной плате работника 80 000 тенге расчет ИПН следующий:

Начисленный доход 80 000 тенге – налоговый вычет ОПВ 8 000 тенге – налоговый вычет ВОСМС 1 600 = 70 400 тенге – облагаемый доход в целях ИПН;

Облагаемый доход 70 400 тенге * 90 % = 63 360 тенге – корректировка 90% согласно пп. 1-1 ст. 353 Налогового кодекса РК;

Облагаемый доход 70 400 тенге – корректировка 63 360 тенге = 7 040 тенге – облагаемый доход работника в целях ИПН с учетом корректировки 90 %;

Облагаемый доход с учетом корректировки 7 040 тенге * ставка ИПН 10 % = 704 тенге – ИПН к удержанию с заработной платы работника.

3.3 Социальные отчисления

1) При начисленном доходе работника 60 000 тенге:

60 000 тенге – ОПВ 6 000 тенге = 54 000 тенге – объект исчисления социальными отчислениями, однако объект исчисления социальными отчислениями должен приниматься в размерах не менее 1 МЗП и не более 7-кратного МЗП, следовательно, т.к. 54 000 тенге менее 70 000 тенге, то в рассматриваемом случае социальные отчисления должны исчисляться с 70 000 тенге;

70 000 тенге * 3,5 % = 2 450 тенге – социальные отчисления.

2) При начисленном доходе работника 70 000 тенге:

70 000 тенге – ОПВ 7 000 тенге = 63 000 тенге – объект исчисления социальными отчислениями, т.к. данный объект исчисления менее 1 МЗП и не превышает 7-кратного МЗП, то социальные отчисления будут исчисляться с 70 000 тенге;

70 000 тенге * 3,5 % = 2 450 тенге – социальные отчисления.

3) При начисленном доходе работника 80 000 тенге:

80 000 тенге – ОПВ 8 000 тенге = 72 000 тенге – объект исчисления социальными отчислениями, т.к. данный объект исчисления более 1 МЗП и не превышает 7-кратного МЗП, то социальные отчисления будут исчисляться с 72 000 тенге;

72 000 тенге * 3,5 % = 2 520 тенге – социальные отчисления.

3.4 Социальный налог

1) При начисленном доходе работника 60 000 тенге:

60 000 тенге – ОПВ 6 000 тенге – ВОСМС 1200 = 52 800 тенге – объект обложения социальным налогом, объект обложения социальным налогом должен приниматься в размере не менее 14 МРП, следовательно, в рассматриваемом случае социальный налог должен исчисляться с 52 800 тенге;

52 800 тенге * 9,5 % = 5 016 тенге – исчисленный социальный налог;

5 016 тенге – социальные отчисления 2 450 тенге = 2 566 тенге – социальный налог к уплате.

2) При начисленном доходе работника 70 000 тенге:

70 000 тенге – ОПВ 7 000 тенге – ВОСМС 1 400 тенге = 61 600 тенге – объект обложения социальным налогом, объект обложения социальным налогом должен приниматься в размере не менее 14 МРП, следовательно, в рассматриваемом случае социальный налог должен исчисляться с 61 600 тенге;

61 600 тенге * 9,5 % = 5 852 тенге – исчисленный социальный налог;

5 852 тенге – социальные отчисления 2 450 тенге = 3 402 тенге – социальный налог к уплате.

3) При начисленном доходе работника 80 000 тенге:

80 000 тенге – ОПВ 8 000 тенге – ВОСМС 1 600 тенге = 70 400 тенге – объект обложения социальным налогом, объект обложения социальным налогом должен приниматься в размере не менее 14 МРП, следовательно, в рассматриваемом случае социальный налог должен исчисляться с 70 400 тенге;

70 400 тенге * 9,5 % = 6 688 тенге – исчисленный социальный налог;

6 688 тенге – социальные отчисления 2 520 тенге = 4 168 тенге – социальный налог к уплате.

3.5 Отчисления на ОСМС

1) При начисленном доходе работника 60 000 тенге:

60 000 тенге – объект исчисления отчислениями на ОСМС;

60 000 тенге * 3 % = 1 800 тенге – отчисления на ОСМС.

2) При начисленном доходе работника 70 000 тенге:

70 000 тенге – объект исчисления отчислениями на ОСМС;

70 000 тенге * 3 % = 2 100 тенге – отчисления на ОСМС.

3) При начисленном доходе работника 80 000 тенге:

80 000 тенге – объект исчисления отчислениями на ОСМС;

80 000 тенге * 3 % = 2 400 тенге – отчисления на ОСМС.